Impacto Financiero y Tributario Impacto Financiero y Tributario en Empresas Peruanas por el COVID 19

Publicada 2020-03-13 13:52:38

Wall Street aceleró su desplome este jueves en los últimos minutos de la sesión y cerro con The Dow Jones hundiéndose un 10%, su peor caída porcentual desde 1987, tras la suspensión de vuelos desde Europa a Estados Unidos para contener el coronavirus.

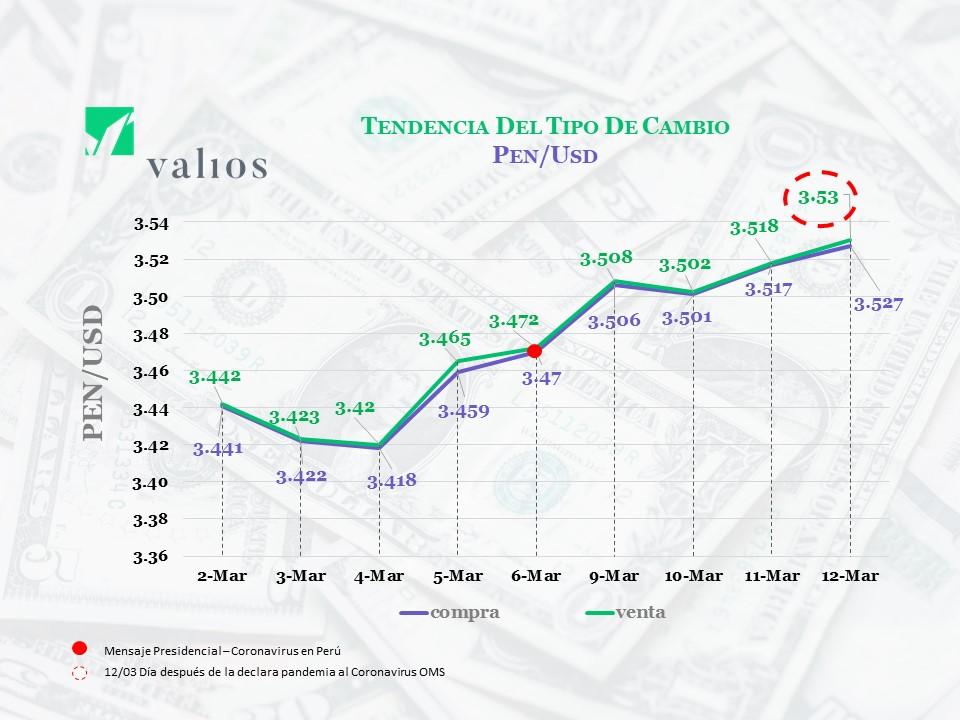

Las bolsas de valores de países de Australia, Japón, Singapur, Filipinas e Indonesia con decrecimientos muy significativos. Y nuestro país no es ajeno, la actual coyuntura está teniendo un impacto significativo en la volatilidad del tipo de cambio. En las últimas semanas la moneda local se ha depreciado significativamente después de 4 años (el ultimo récord en febrero 2016) han estado fluctuando sus valores repercutiendo de distintas maneras en las empresas peruanas.

A continuación, unas recomendaciones para que las empresas puedan protegerse de estás fluctuaciones:

Una opción es buscar una cobertura natural, es decir, que activos y pasivos en moneda extranjera sean equivalentes, para así compensar las fluctuaciones, aunque eso no siempre es posible en una economía como la nuestra.

Una segunda alternativa es utilizar los Instrumentos Financieros Derivados (IFD) con fines de cobertura. Los IFD son aquellos contratados en el curso ordinario de una empresa con el objetivo de evitar, atenuar o eliminar el riesgo por el efecto de futuras fluctuaciones, por tipos de cambio, que puedan recaer sobre activos y bienes destinados a generar rentas o ingresos gravados con el IR, y a los resultados del ejercicio.

¿Qué consecuencias tributarias trae esta oscilación de la moneda americana?

La ley del Impuesto a la Renta (IR) señala que las diferencias de cambio originadas por la oscilación del tipo de cambio, sea al alza o a la baja, constituyen resultados computables para fines de la determinación del IR. Esto se debe, entre otras consideraciones, a que la imputación de las diferencias cambiarias como ganancias o pérdidas del ejercicio debe efectuarse a fin de corregir o atenuar la distorsión que provoca la volatilidad de la moneda nacional en la determinación de la utilidad comercial en un año calendario. Si al final del año el dólar se ha apreciado respecto de la fecha en que una empresa registró una cuenta por cobrar, deberá reconocer una ganancia gravada con IR, mientras que, si el dólar va a la baja, obtendrá una pérdida que disminuirá el impuesto por pagar.

La situación inversa se generará si hablamos de pasivos en moneda extranjera. Sin embargo, dicha ganancia o pérdida solo es computable para el cálculo del impuesto anual, no para fines del cálculo de los pagos a cuenta del IR mensual, de acuerdo con el informe 45-2012 de la SUNAT. Elaborado por Valios Consultores Financieros. Fuentes: Bloomberg, Sunat, y Gestión.